Краткое содержание

Знакомство с основами финансового менеджмента крайне важно, если Вы хотите начать собственную бизнес-инициативу в климатическом и водном секторах. Это поможет Вам принимать более взвешенные решения и убедить потенциальных инвесторов вкладывать в Ваш бизнес. В этом информационном бюллетене рассматриваются три важных метода ведения финансовой деятельности Вашего нового бизнеса: основные методы бухгалтерского учета прибыли и убытков (P&L), отчет и балансовый отчет. В нем Вы познакомитесь с наиболее важной финансовой терминологией и узнаете, как работает планирование ликвидности - задача, которую необходимо решать ежедневно.

Основная финансовая терминология

- Прибыль

Чистая прибыль, получаемая от ведения бизнеса после вычета всех расходов.

- Активы

Имущества, которые находятся в собственности компании, такие как здания и сооружения, товарно-материальные ценности, транспортные средства и т. д.

- Расходы

Издержки за ресурсы, обеспечивающие функционирование компании, в том числе электричество, аренду, страховку…

- Доходы

Общая сумма денег, получаемая от продажи товаров или услуг.

- Капитал

Общее состояние компании, включая денежные средства, активы и другие ценности, которыми владеет компания.

- Убытки

Состояние, при котором компания расходует больше, чем зарабатывает.

- Ликвидность

Насколько быстро и эффективно компания может привлечь денежные средства, то есть превратить активы или инвестиции в денежные средства. Отсутствие ликвидности в основном означает отсутствие наличных денежных средств на счету компании.

- Инвестиционные затраты

Эти расходы, как правило, имеют место в начале бизнеса и включают в себя все, что Вам нужно приобрести для создания своего бизнеса, включая покупку земли, машин, оборудования или затраты на строителные работы.

- Операционные расходы

Расходы, связанные с операционной деятельностью и ведением Вашего бизнеса. Помните, что операции касаются не только технического производственного процесса, но и вспомогательных мероприятий, таких как маркетинг и продажи, человеческие ресурсы, управление финансами и другие статьи, на что расходуется значительная сумма денежных средств.

- Валовая маржа

Валовая маржа — это общая сумма денег, оставшаяся у компании после того, как она заплатила за все, что необходимо для производства и продажи своих товаров\услуг. Это чистый объем продаж за вычетом себестоимости проданных товаров (COGS).

- Фиксированные расходы

Эти затраты существуют независимо от объема производства и всегда одинаковы. Таким образом, независимо от того, получаете ли Вы большую прибыль в одном месяце и малую прибыль в следующем, эти затраты не изменятся. Примерами являются арендная плата, заработная плата, выплата процентов по кредитам и т. д.

Планирование ликвидности

Планирование ликвидности или управление денежными средствами означает обеспечение того, чтобы проект всегда оставался платежеспособным (платежеспособность — это способность компании выполнять свои обязательства и погашать свои долгосрочные кредиты) (CREDIT SUISSE 2014).

Планирование ликвидности может либо помочь в развитии Вашего бизнеса, либо разрушить его. Если Ваш бизнес идет хорошо и Вы получаете прибыль, это не значит, что Вы держите свой бизнес на плаву. Если Вы не спланировали свою ликвидность и у Вас нет наличных денег в банке, Вы вряд ли сможете вовремя выполнить свои деловые обязательства. Управление денежными средствами включает в себя прогнозирование, сбор, распределение, инвестирование и планирование денежных средств. Это жизненно важная задача, поскольку из-за неплатежеспособности проекты могут потерпеть неудачу. Согласно статистике, больше проектов и стартапов терпят неудачу из-за отсутствия денежных средств, чем из-за отсутствия прибыли!

Давайте рассмотрим два основных этапа планирования ликвидности:

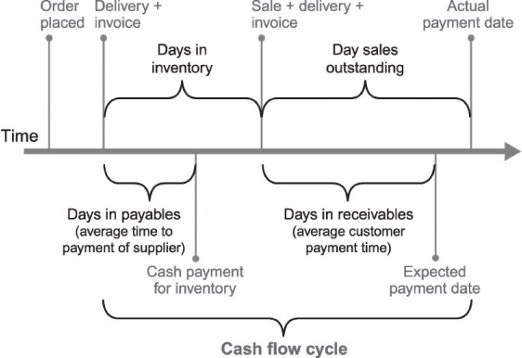

1. Цикл движения денежных средств

В первую очередь при подготовке планирования ликвидности проекта необходимо понять цикл движения денежных средств проекта: промежуток времени между оплатой поставщикам за товары или материалы и получением оплаты от целевых групп/конечных пользователей за предлагаемое решение или услугу. Чем длиннее цикл движения денежных средств Вашего проекта, тем больше вероятность того, что Ваш проект столкнется с денежным кризисом. Ежедневно следует составлять или обновлять отчет, показывающий следующие аспекты Вашего проекта: общая сумма денежных средств в кассе, остаток на банковском счету, сводка продаж за день, сводка денежных поступлений за день, сводка денежных выплат за день и сводка поступлений дебиторской задолженности (рис. 1).

Следующим шагом в эффективном планировании ликвидности является анализ цикла движения денежных средств Вашего проекта, поиск путей сокращения его продолжительности. Вы можете добиться этого либо путем сокращения времени нахождения Вашего продукта/решения/услуги на складе, либо путем сокращения дней дебиторской задолженности, например, путем оперативного выставления счетов Вашим целевым группам/конечным пользователям и предоставления им скидок за быструю оплату.

2. Подготовка плана ликвидности

Как правило, молодые специалисты, начинающие свой бизнес, должны составлять ежемесячный план ликвидности или бюджет денежных средств как минимум на один год. План ликвидности — это не что иное, как прогноз притока и оттока денежных средств Вашего проекта на определенный период времени. Необходимо иметь в виду, что план ликвидности никогда не будет абсолютно точным. Денежные поступления и денежные выплаты учитываются только тогда, когда ожидается проведение денежной операции.

Существует бесчисленное множество вариантов и форматов подготовки бюджета Вашего проекта в зависимости от схемы движения денежных средств проекта. Следует разделить каждую из своих ежемесячных колонок на две части — расчетную (предпологаемую) и фактическую — чтобы Вы могли соответствующим образом обновлять каждый последующий прогноз денежных средств. Существует множество шаблонов, доступных в Интернете и встроенных во многие калькуляторы электронных таблиц, такие как Microsoft Excel.

Чтобы составить бюджет проекта, необходимо выполнить пять основных шагов:

- Определение достаточного минимального остатка денежных средств. Насколько велика должна быть Ваша денежная подушка или буфер наличности для покрытия непредвиденных расходов?

- Прогнозирование продаж. Не будьте чрезмерно оптимистичны в прогнозировании продаж.

- Прогнозирование денежных поступлений. Следует учесть задержки между продажей и фактическим получением выручки.

- Прогнозирование денежных выплат. Определите их в том месяце, в котором они будут выплачены, а не в момент возникновения обязательства.

- Определение остатка денежных средств на конец месяца. Денежные средства в кассе, складывая общую сумму денежных поступлений и вычитая общую сумму денежных выплат. Закономерность уменьшения денежных средств должна предупредить Вас о том, что Ваш проект приближается к денежному кризису.

Отчет о прибыли и убытках

(Адаптировано из ZIMMERER et al. (2011) и STEVEDAVIES (2008))

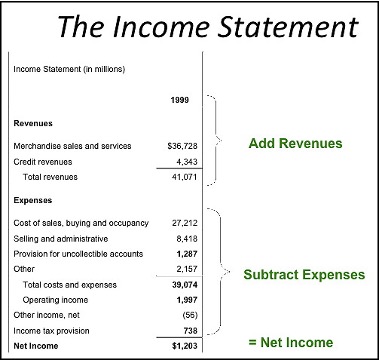

Отчет о прибыли и убытках (ОПиУ) сравнивает расходы Вашего проекта с его доходами за определенный период времени, чтобы показать Вам чистую прибыль (или убыток) Вашего проекта. ОПиУ — это «ясная картина» прибыльности проекта за определенный период времени. Чтобы рассчитать чистую прибыль или убыток, Вы должны записать все доходы, которые поступают в Ваш проект, независимо от того, является ли это выручкой от продажи, арендой, инвестициями, процентами, ... и т.д., и вычесть различные расходы Вашего проекта, такие как себестоимость продаж, зарплата, стоимость маркетинговых кампаний и другие расходы. Обязательно укажите период времени в отчете о доходах! (Рисунок 2)

1. Валовая маржа и коэффициент валовой маржи

Валовая маржа или валовая прибыль – важный показатель в любом проекте. Если коэффициент валовой маржи Вашего проекта слишком низок, то, скорее всего, он будет работать в убыток. Многие не могут точно измерить свою валовую маржу/прибыль, отчасти потому, что она варьируется в зависимости от рынка (см. ниже).

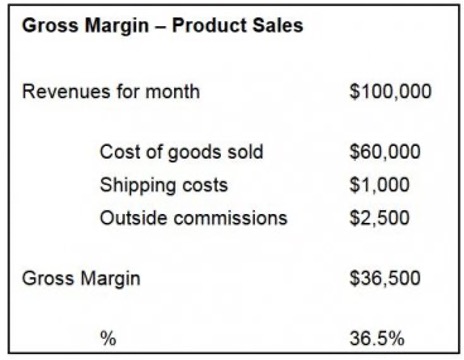

2. Расчет валовой прибыли для продаж продукции

Если бизнес-модель Вашего проекта направлена на перепродажу или перераспределение продукции, которая решает проблемы в области климата и водных ресурсов, Вы можете легко рассчитать валовую маржу Вашего проекта, взяв выручку и вычтя затраты на производство и продажу товаров.

Ознакомьтесь с рисунком 3, чтобы более конкретно понять расчет валовой маржи и процента валовой маржи:

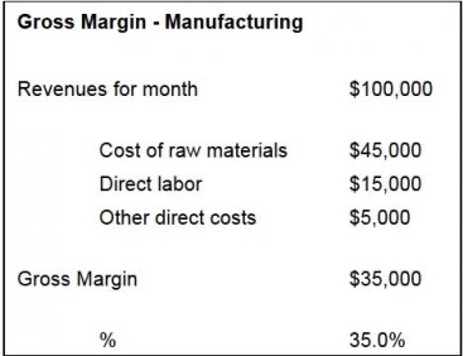

3. Валовая маржа для производства

Если Ваш проект заключается в производстве инновационных продуктов для решения проблем, связанных с водой и климатом, Вы можете рассчитать валовую маржу Вашего проекта, следуя тому же принципу, что и в предыдущем примере (рис. 4), заменив стоимость сырья на стоимость проданных товаров. Кроме того, в уравнение следует включить прямые затраты на оплату труда.

Прямые расходы на оплату труда – это все затраты, непосредственно связанные с производством продукции. Если имеются сотрудники, привлекаемые в производственный процесс, необходимо указать здесь все расходы на них независимо от метода оплаты (будь то оклад или почасовая оплата). Если сотрудники не привлекаются к реализации проекта, то это начнет отражаться в расчете процента валовой прибыли проекта (рис. 4).

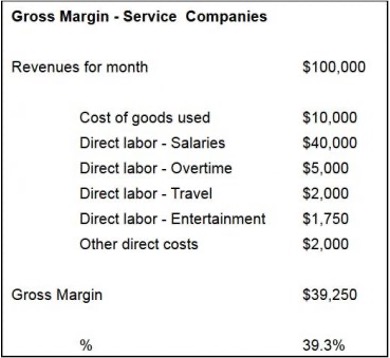

4. Gross Margin for Service Providers

Если Вы разрабатываете проект в водно-климатическом секторе, который предлагает услуги, расчет валовой маржи Вашего проекта может быть немного сложнее, поскольку рассчитать стоимость предоставления услуги сложнее, чем стоимость производства продукта. Самый крупный компонент расходов в большинстве проектов, ориентированных на обслуживание, — это заработная плата работников, которых Вы наняли/сотрудничали с ними для предоставления услуг.

Take a look at the template (Figure 5) to see what a Gross Margin in a service-oriented project looks like:

Балансовый отчет

Балансовый отчет отражает финансовое положение проекта и дает оценку его стоимости на определенную дату. Он состоит из двух основных компонентов: 1) активы, принадлежащие Вашему проекту, и 2) требования, которые Вы и Ваши кредиторы предъявляете к этим активам. Балансовый отчет позволяет планировать и принимать обоснованные решения.

Как правило, каждый бухгалтерский баланс строится на основе фундаментального уравнения: активы = обязательства + Ваш капитал. Помните, что любые изменения в одной из сторон уравнения влияют на другую сторону (отсюда и название баланса).

1. Активы

В первом, левом разделе балансового отчета перечислены все активы Вашего проекта и показана общая стоимость всего, чем владеет Ваш проект. Как правило, оборотные активы состоят из денежных средств и предметов, которые Вам необходимо превратить в денежные средства в течение одного года или в течение обычного операционного цикла Вашего проекта (в зависимости от того, какой срок больше). Основные средства - это средства, приобретенные для долгосрочного использования в проекте (например, для производства).

2. Обязательства

В правой части уравнения показаны обязательства Вашего проекта и требования кредиторов в отношении его активов. Как правило, текущие обязательства — это те долги, которые Вы должны выплатить в течение одного года или в течение обычного рабочего цикла Вашего проекта, в зависимости от того, что дольше. Долгосрочные обязательства — это те, срок погашения которых наступает после одного года (например, ипотека).

Управление финансами проекта поначалу может показаться непосильной задачей, но это жизненно важная часть развития успешного бизнеса, и это то, в чем Вы, естественно, становитесь лучше со временем. Хотите узнать больше? Ознакомьтесь со списком полезных ресурсов, который мы привели ниже.

Полезные ресурсы

Бизнес Билдер 2. Как подготовить и проанализировать бухгалтерский баланс

Этот документ поможет Вам изучить понятия активов, обязательств и чистой стоимости, чтобы соотнести их с Вашим бизнесом. Это издание научит Вас составлять балансовый отчет.

ZIONS BANK (2005): Бизнес Билдер 2. Как подготовить и проанализировать балансовый отчет. Центр бизнес-ресурсов Zions: URL [Проверено: 26.04.2021]

Бизнес Билдер 3. Как подготовить отчет о прибыли и убытках

Эта публикация информирует Вас о цели отчета о прибыли и убытках (ОПиУ) и дает советы по подготовке отчета. В ней также приводится краткий контрольный список.

ZIONS BANK (2005): Бизнес Билдер 3. Как подготовить отчет о прибыли и убытках. Центр бизнес-ресурсов Zions: URL [Проверено: 26.04.2021]

Бизнес Билдер 4. Как подготовить отчет о движении денежных средств

Прежде чем самостоятельно составлять бюджет, необходимо понять движение денежных средств в Вашей компании. В этом отчете представлен обзор движения денежных средств и компонентов отчета о движении денежных средств. Далее в нем даются советы по подготовке отчета о движении денежных средств, а также объясняются два метода построения отчета. Завершает отчет глава, посвященная анализу отчета о движении денежных средств.

ZIONS BANK (2005): Бизнес Билдер 4. Как подготовить отчет о движении денежных средств. Центр бизнес-ресурсов Zions: URL [Проверено: 26.04.2021]

Бизнес Билдер 5. Как подготовить бюджет

В этом документе изложена цель составления бюджета денежных средств или плана ликвидности, а также руководство по самостоятельному созданию и анализу бюджета денежных средств. Он также содержит контрольный список для Вашего плана ликвидности.

ZIONS BANK (2005): Бизнес Билдер 5. Как подготовить бюджет. Центр бизнес-ресурсов Zions: URL [Проверено: 26.04.2021]

http://www.bizfilings.com

http://www.bizfilings.com/toolkit//sbg/finance/getting-financing.aspx [Проверено: 26.04.2021]

Инструментарий владельца бизнеса — это всеобъемлющий источник знаний о бизнесе. В одной главе он охватывает все аспекты финансирования, которые должен знать (потенциальный) владелец бизнеса. Другие главы пособия - "Начало бизнеса", "Ведение бизнеса", "Маркетинг" и "Офис и кадры".

Рисунок 1: Образец цикла денежного потока

Цикл движения денежных средств охватывает период от размещения заказа до получения платежа и включает в себя управление различными этапами: дни в запасах, дни просроченных продаж (DSO), дни в кредиторской задолженности и дни в дебиторской задолженности. Он включает в себя такие действия, как пересчет запасов, своевременный сбор платежей от клиентов, оптимизация платежей поставщикам и контроль сроков поступления платежей. Цикл включает такие ключевые события, как поставка, выставление счетов и оплата наличными за товарно-материальные ценности, причем ожидаемая дата платежа зависит от таких факторов, как условия оплаты и поведение клиентов. Понимание и эффективное управление циклом движения денежных средств необходимо для поддержания стабильного и здорового состояния денежных потоков.

Рисунок 2: Схематический обзор отчета о доходах или отчета о прибыли и убытках

Отчет о доходах и расходах, также известный как отчет о прибылях и убытках, представляет собой краткое изложение финансовых результатов деятельности компании за определенный период. Он включает выручку, себестоимость проданных товаров, операционные расходы, внереализационные доходы и расходы, а также чистую прибыль. Выручка представляет собой общую сумму, полученную от продаж или услуг, а затраты на проданные товары отражают прямые производственные расходы. Валовая прибыль - это разница между выручкой и себестоимостью проданных товаров. Операционные расходы покрывают регулярные затраты на ведение бизнеса, а операционный доход - это результат после вычитания операционных расходов из валовой прибыли. Внереализационные доходы и расходы включают статьи, не относящиеся к основной деятельности. Чистый доход - это окончательная сумма прибыли после учета всех доходов и расходов. Отчет о прибылях и убытках помогает заинтересованным сторонам оценить прибыльность и принять обоснованные решения о финансовом состоянии компании.

Рисунок 3: Пример стандартного расчета валовой прибыли для компании, продающей продукцию

Формула расчета валовой маржи для компании, продающей продукцию: из выручки за месяц вычесть - стоимость проданных товаров, расходы на доставку и внешние комиссионные. В результате такого расчета, Вы получаете валовую маржу продаж продукции.

Рисунок 4: Расчет валовой прибыли для производственной компании. Обратите внимание, что стоимость сырья, безусловно, самая высокая

Формула расчета валовой маржи для производственной компании: из выручки за месяц вычесть - стоимость сырья и материалов, прямой рабочей силы, прочих прямых затрат. В результате такого расчета, Вы получаете валовую маржу производства.

Рисунок 5: Пример расчета валовой прибыли для сервисной компании. Обратите внимание, что материальные затраты очень низкие

Формула расчета валовой маржи обслуживающего предприятия: из выручки за месяц вычесть - стоимость использованных товаров, прямой рабочей силы - заработная плата, прямой рабочей силы - сверхурочные, прямой рабочей силы - командировки, прямой рабочей силы - развлечения, прочие прямые расходы. В результате такого расчета, Вы получаете валовую маржу обслуживающего предприятия.

Перейти к следующей теме!

3.9 Инновационные стратегии

Net Fixed Assets Definition and Examples

Analyse Liquidity

The analysis of your company's current liquidity situation is important for deciding how to invest your available liquidity. This link shows you how to conduct an analysis as part of your financial planning.

CREDIT SUISSE (2014): Analyse Liquidity. Obtain an up-to-date overview of your company’s liquidity situation. Zurich: Credit Suisse AG URL [Accessed: 11.12.2015]Key Performance Indicators

A description of gross margin calculations with examples.

STEVEDAVIES (2015): Key Performance Indicators. Huntington, NY: Steve Davies URL [Accessed: 11.12.2015]Essentials of entrepreneurship and Small Business Management

Business Builder 2. How to Prepare and Analyze a Balance Sheet

This document helps you to examine the concepts of assets, liabilities and net worth in order to relate them to your business. This edition teaches you how to create a balance sheet.

ZIONS BANK (2005): Business Builder 2. How to Prepare and Analyze a Balance Sheet. In: Zions Business Resource Center: URL [Accessed: 11.12.2015]Business Builder 3. How to Prepare a Profit and Loss (Income) Statement

This publication informs you about the purpose of a profit and loss statement (P&L), and gives you advice on how to prepare a P&L statement. It also provides a short checklist.

ZIONS BANK (2005): Business Builder 3. How to Prepare a Profit and Loss (Income) Statement. In: Zions Business Resource Center: URL [Accessed: 11.12.2015]Business Builder 4. How to Prepare a Cash Flow Statement

Before handling a cash budget yourself you should understand the cash flow in your company. This report gives an overview over cash flow and the components in a cash flow statement. Further, it gives you advice on how to prepare a cash flow statement, as well as explaining two methods for constructing the statement. It closes with a chapter on analysing a cash flow statement.

ZIONS BANK (2005): Business Builder 4. How to Prepare a Cash Flow Statement. In: Zions Business Resource Center: URL [Accessed: 11.12.2015]Business Builder 5. How to Prepare a Cash Budget

This pdf outlines the purpose of a cash budget or liquidity plan, and is a guide on creating and analysing a cash budget yourself. It also contains a checklist for your liquidity plan.

ZIONS BANK (2005): Business Builder 5. How to Prepare a Cash Budget. In: Zions Business Resource Center: URL [Accessed: 11.12.2015]http://www.bizfilings.com

The Business Owner’s Toolkit is a comprehensive source for business knowledge. In a chapter it covers all the aspects of financing a (prospective) business owner should know. Further chapters of the Toolkit are “Start-Ups”, “Running a Business”, “Marketing”, and “Office & HR”.